Банк России снизил ставку на 1% – до 17%, хотя многие аналитики ожидали большего шага – на 1,5-2%. Более осторожное решение объясняется, во-первых, высокими инфляционными ожиданиями, во-вторых, проинфляционными рисками. Сюда входят вложения в крупные госпроекты, рост бюджетного дефицита и ухудшение внешней торговли.

«Регулятор явно опасался, что более резкое смягчение может подогреть инфляцию и размыть эффект от денежной политики», – говорит Владимир Чернов, аналитик Freedom Finance Global.

Решение ЦБ окажет влияние на многие элементы экономики. Рубль уже отреагировал укреплением, хотя в теории снижение ставки должно вести к ослаблению нацвалюты.

«Рубль укрепился потому, что в его курс заранее закладывался более широкий шаг снижения ставки – рынок ждал минус 200 б.п., а получил только 100. В результате рубль оказался перепроданным, и после решения ЦБ пошла естественная коррекция», – объясняет Чернов. Дальше, по его словам, курс будет зависеть от притока валютной выручки экспортеров и внешнего фона, но в базовом сценарии рубль вернется в коридор 83–86 за доллар с возможными краткосрочными откатами уже в этом месяце.

«Среднесрочно мы продолжаем ждать, что курс доллара, евро и юаня будут постепенно возвращаться к тем значениям, которые мы видели в начале 2025-го. В ближайшие пару недель станет понятно, с какой скоростью рубль будет ослабевать до конца года: либо с откатами и очень постепенно, либо более стабильно и значительно. Поэтому пока мы не меняем наш прогноз и ожидаем, что к декабрю курс доллара поднимется в район 90-93 рубля», – говорит Александр Потавин, аналитик ФГ «Финам».

Пятничное решение ЦБ положительно скажется на доступности кредитования. Сбербанк удешевил ипотеку на 1-2 п.п. до минимального уровня 17,4% по новостройкам, и это станет главным ориентиром для всего рынка. ВТБ заявил о снижении ставки по кредитам наличными на 4 п.п. и об улучшении условий по ипотеке и автокредитам.

«В среднем рыночная ипотека сейчас около 23,1% с лучшими предложениями на уровне 19–20%. После решения ЦБ лучшие условия могут уйти к 17–18%. По потребительским и автокредитам снижение также ожидается, но с лагом из-за особенностей фондирования», – говорит Вячеслав Мищенко, эксперт Президентской Академии, приглашенный профессор Universidad Torcuato di Tella. По его словам, рост кредитования будет постепенным, однако массовость ограничивается высокой стоимостью денег и смещением спроса в сторону льготных программ.

Эпоха «выгодных вкладов» постепенно завершается. «Средние максимальные ставки уже опустились ниже 16% на три месяца, 15% на полгода и 14% на год у ведущих банков. По мере дальнейшего смягчения ключевой ставки тренд продолжится, и к концу 2025 года средние ставки по вкладам сроком от полугода могут снизиться до 12–13%. В ближайшие недели, тем не менее, отдельные продукты будут сохранять двузначные уровни», – говорит Мищенко.

Ключевая ставка оказывает позитивное влияние и на рынок недвижимости. Однако для оживления рыночной ипотеки и выхода строительной отрасли из кризиса нужно больше.

«Ипотека под 17% по-прежнему воспринимается многими потенциальными заемщиками как высокая ставка. Сейчас оформляют ипотеку только при острой необходимости, ипотечный рынок находится в состоянии паузы. Однако со снижением ключевой ставки владельцы крупных вкладов будут постепенно возвращаться в недвижимость, т.е. вкладывать капитал в квадратные метры.

Уже сейчас заметен интерес этой группы покупателей и в дальнейшем, при сохранении тенденций к снижению ключевой, он будет только расти», – говорит Юлия Ружицкая, коммерческий директор девелоперской компании UNIKEY .

«Что касается цен, то пока на рынке недвижимости нет всплеска спроса, цены будут стагнировать. В течение этого года квартиры не дешевели, поскольку предложение ограничено. И незначительный подъем спроса, который мы наблюдаем с июля этого года, пока не спровоцировал подорожание», – говорит Сергей Шлома, директор направления «Вторичный рынок» ИНКОМ-Недвижимость.

При этом директор направления «Новостройки» ИНКОМ-Недвижимость Валерий Кочетков уверен, что первичная недвижимость будет дорожать. «Уже этой осенью мы можем увидеть изменения тренда: от стагнации цен к росту на 7–10%. На это может повлиять снижение ключевой ставки и приход на рынок ипотечных клиентов, но сверхспроса ждать пока рано, так как процентная ставка по ипотеке все еще слишком высокая», – говорит Кочетков.

Рынок девелопмента начнет выходить из кризиса не раньше второй половины 2026 года, потому что для оживления на рынке недвижимости и перехода к активным продажам необходимо снижение ключевой ставки до 10–12%, считает Ружицкая. Только в этом случае ипотека станет доступна широкому кругу покупателей.

По оценке аналитического центра ДОМ.РФ, ключевая ставка к концу 2025 года составит 15%. «Но это не значит, что снижение еще на 2 п.п. приведет к резкому восстановлению спроса.

Об устойчивом оживлении рынка ипотеки можно будет говорить, когда ставка по ипотеке упадет ниже 15%. В случае реализации базового сценария ЦБ это произойдет в середине 2026 года»,

– отмечают в аналитическом центре ДОМ.РФ. ЦБ ждет среднюю ставку в 2026-м на уровне 12-13%.

Пока же с крупными покупками в целом при возможности стоит повременить. «Для крупных покупок в кредит (авто и квартиры) разумно смотреть на динамику ставок в ближайшие 3–6 месяцев, и, если данные по инфляции подтвердят тренд на замедление и ЦБ продолжит смягчать политику, то не обязательно ждать конца 2026 года – выгодные моменты могут появиться и раньше, примерно в середине 2026 года. Но если хотите минимизировать риск, то имеет смысл отложить решения до более низких ставок в конце 2026 года или первой половине 2027 года», – считает Чернов.

По его оценке, в этом году ЦБ снизит ставку еще на 100–200 б.п. до 15–16% к концу года, а в 2026 году при устойчивом замедлении инфляции возможен дальнейший постепенный возврат к 12–14%.

Сергей Миркин

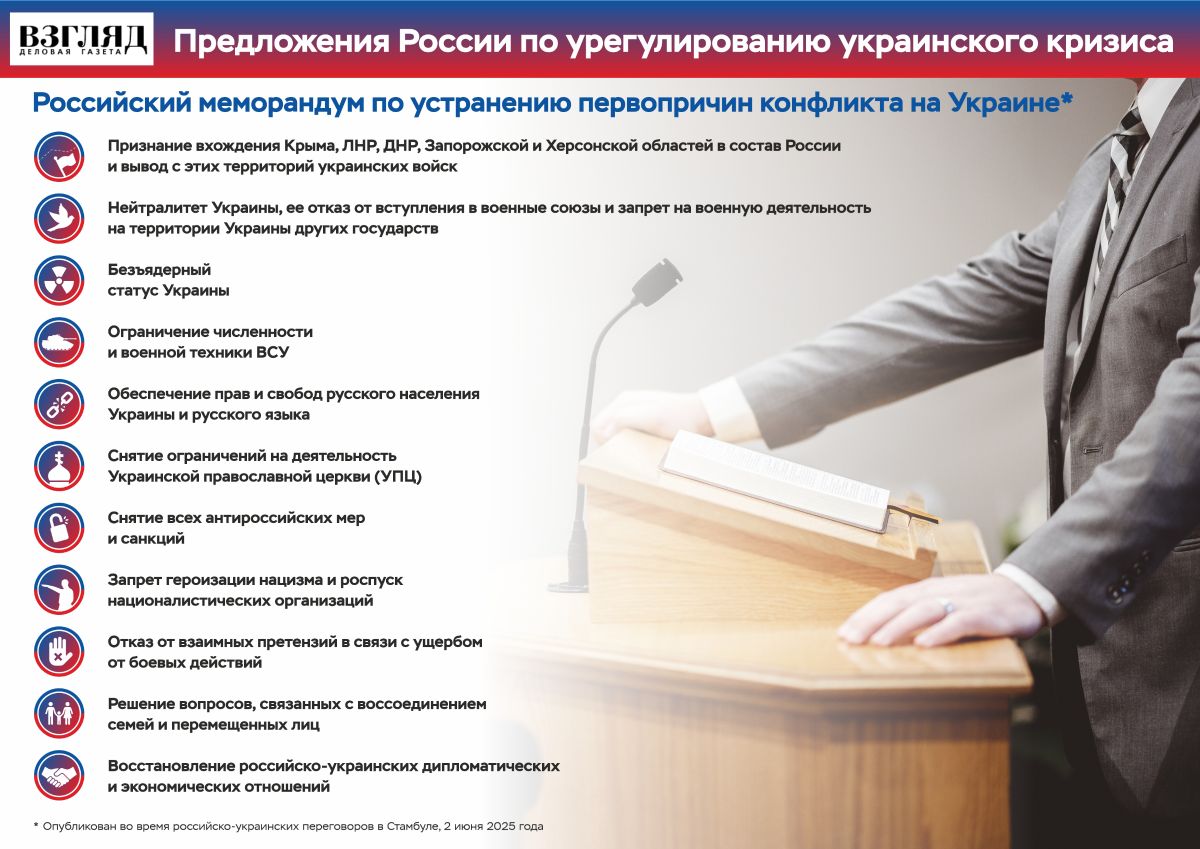

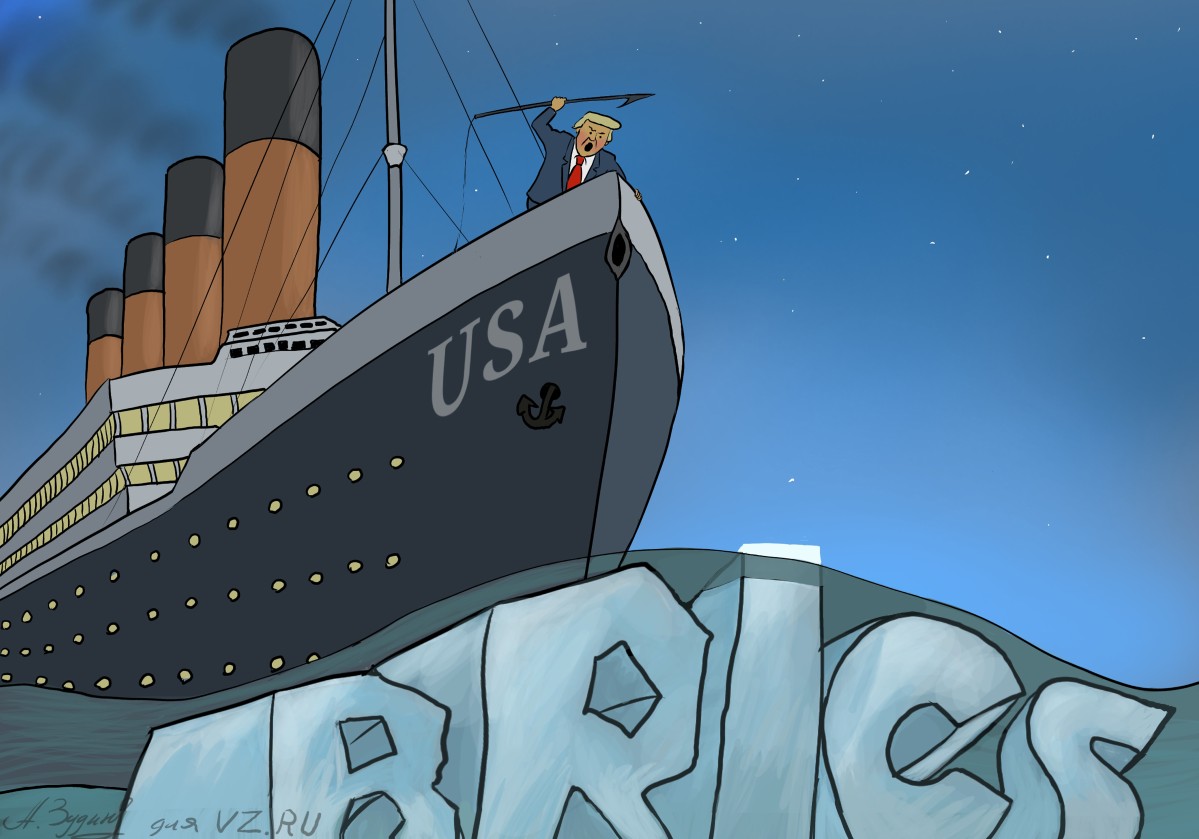

Что будет с Украиной, если не будет мирного соглашения

Сергей Миркин

Что будет с Украиной, если не будет мирного соглашения